Inflación: causas y soluciones

Michael Roberts

La semana pasada, el economista jefe del Banco de Inglaterra, Huw Pill, redobló el argumento de que la actual espiral inflacionaria que afecta a las principales economías era el resultado de demandas salariales excesivas. Dijo que los trabajadores deberían aceptar que los aumentos de precios afectarán sus niveles de vida. "De alguna manera, en el Reino Unido, alguien debe aceptar que está peor, y dejar de tratar de mantener su poder adquisitivo real subiendo los precios, ya sea a través de salarios más altos o pasando los costos de energía a los clientes, etc." Los trabajadores que piden más salarios sólo habrían empeorado la inflación. Pill se hizo eco de los comentarios anteriores de su jefe, el gobernador del Banco de Inglaterra, Andrew Bailey, quien dijo hace un año que: "No estoy diciendo que nadie reciba un aumento salarial, no me malinterpreten. Pero lo que estoy diciendo es que necesitamos ver moderación en la negociación salarial, de lo contrario se saldrá de control".

Al menos esta vez, Pill mencionó vagamente que las empresas que suben los precios para mantener (o incluso aumentar) la rentabilidad también podrían estar contribuyendo a la inflación. Pero sigue siendo la teoría ortodoxa dominante de que la aceleración de la inflación está siendo causada por un crecimiento "excesivo" de la oferta monetaria sobre el crecimiento de la producción (la teoría monetarista) y / o por demandas salariales "excesivas" que fuerzan los precios al alza (la teoría keynesiana).

En un mensaje similar, Ben Broadbent, vicegobernador del BoE, dijo que "no había forma de evitar el impacto en los ingresos reales de... los saltos en los precios de importación", que dijo que habían "llevado a efectos de segunda ronda en los salarios y precios internos". Pero, ¿cómo el aumento de las tasas de interés detiene la inflación de los precios de importación por el aumento de los precios de la energía y los alimentos introducido por las multinacionales que controlan estas necesidades?

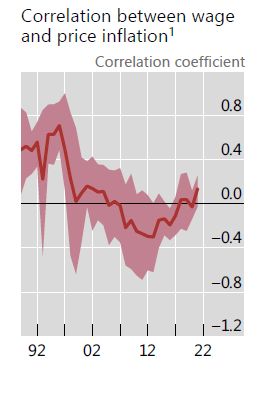

Yo y otros hemos gastado mucha tinta en mostrar que ambas teorías no explican la inflación en los precios, ni ahora ni en el pasado. Y no son sólom los izquierdistas. Por ejemplo, los economistas del Banco de Pagos Internacionales (BPI), que difícilmente sea un organismo de izquierda, encontraron que: "según algunas medidas, el entorno actual no parece propicio para tal espiral. Después de todo, la correlación entre el crecimiento salarial y la inflación ha disminuido en las últimas décadas y actualmente está cerca de mínimos históricos".

Pero los banqueros centrales y los economistas ortodoxos ignoran la evidencia y continúan promoviendo teorías monetaristas o de la inflación, impulsada por los salarios. ¿Por qué? Gavyn Davies, ex economista jefe de Goldman Sachs, explicó una vez por qué la teoría de que la inflación es causada por aumentos salariales persiste a pesar de que ha sido desacreditada teórica y empíricamente. Davies: "Sin la curva de Phillips, toda la complicada parafernalia que sustenta la política del banco central de repente parece muy inestable. Por esta razón, la curva de Phillips no será abandonada a la ligera por los responsables políticos". (Davies 2017). Otra razón que no se menciona, por supuesto, es que las autoridades monetarias y la economía dominante se niegan resueltamente a reconocer el papel de las ganancias en las economías capitalistas. Aparentemente, las ganancias no juegan ningún papel en la inversión o en que las empresas suban los precios para mantener la rentabilidad. Y, sobre todo, los beneficios deben ser sostenidos.

Pill reiteró la solución política de los bancos centrales para reducir las tasas de inflación: "Los aumentos de las tasas de interés en los Estados Unidos y el Reino Unido durante el año pasado fueron diseñados para enfriar el poder adquisitivo y la capacidad de las empresas y las personas para transmitir el dolor de la inflación a otros". Exactamente quién estaba asumiendo el dolor, no dijo; Pero está claro que el dolor está en los ingresos reales de los trabajadores, no en las ganancias corporativas (hasta ahora).

En un penetrante artículo de Matías Vernengo y Esteban Ramón Pérez Caldentey, titulado Price and Prejudice: A Note on the Return of Inflation and Ideology, los autores plantean los temas en debate: "hay una división ideológica entre aquellos que culpan a la inflación en un gobierno incompetente y la reacción del banco central a la pandemia versus aquellos que sugieren que los verdaderos culpables son las corporaciones codiciosas que elevan su marca por encima de sus costos". Pero "esto ha desviado el debate de la pregunta más importante, que está relacionada con la cuestión de si la aceleración inflacionaria se originó en interrupciones temporales del lado de la oferta causadas por la pandemia o como resultado de un exceso de demanda en una economía cercana al pleno empleo".

Los autores continúan diciendo que la opinión dominante en la profesión, y entre los responsables políticos, es que la inflación es causada por el exceso de demanda. El principal argumento en contra de este punto de vista es que las corporaciones se han aprovechado de los problemas del lado de la oferta durante la pandemia para obtener ganancias adicionales injustificables en una sociedad ya desigual.

Es cierto que en los últimos cuarenta años de ascenso neoliberal, la desregulación ha permitido a las corporaciones acumular poder de fijación de precios. Y también es cierto que los márgenes de beneficio han aumentado durante la reciente aceleración inflacionaria. Y el sector financiero ha obtenido ganancias significativas durante y después de la pandemia. Pero Vernengo y Ramón responden que "sería erróneo afirmar, como hacen algunos en la izquierda, que la inflación actual es 'codicia', es decir, causada por la especulación de precios; o que es el resultado de precios monopolísticos."

La evidencia empírica muestra que fue el fuerte aumento de los precios de los insumos no laborales los que fueron "los probables culpables de la aceleración de la inflación". Aumentaron debido al cierre de proveedores clave durante COVID en China y otros países en desarrollo y por la pérdida de suministro de componentes electrónicos que se destinó a la producción de bienes de consumo y porque el sistema de la cadena de suministro se rompió con el colapso de los métodos de inventario just in time de las últimas cuatro décadas.

|

Claro, es probable que los precios en los mercados oligopolísticos sean más altos que en los mercados más competitivos "pero no es cierto que esto pueda explicar el continuo aumento de los precios; eso requeriría un cambio en las condiciones competitivas, algo que no está claramente ocurriendo en los últimos dos años". Una mayor inflación puede ocurrir tanto con estructuras de mercado bastante competitivas como con estructuras de mercado oligopolísticas. A finales del siglo XIX, la llamada Era de la Edad Dorada se caracterizó por el surgimiento de cárteles, pero con deflación en los precios; y la década de 1990, a menudo vista como una segunda Edad Dorada con una creciente concentración del mercado, experimentó una llamada Gran Moderación en la inflación de precios, es decir, la desinflación. De hecho, en la última gran espiral inflacionaria de la década de 1970, las ganancias realmente cayeron. Según Sylos-Labini, a partir de allí: "la disminución de la participación en las ganancias en varios países capitalistas puede atribuirse principalmente al aumento persistente de los costos directos en mano de obra, materias primas y energía". Esto contradice las opiniones según las cuales: "Las empresas con suficiente poder de mercado también pueden aumentar unilateralmente los precios en una búsqueda de mayores y mayores ganancias", como ha argumentado la economista de MMT, Stephanie Kelton.

En un artículo recientemente ampliamente aclamado, Isabella Weber y Evan Wasner, Sellers' inflation, profits and conflict: why can large firms hike prices in an emergency? argumentan que "Para vincular el poder de mercado a los aumentos repentinos de las ganancias, es necesario examinar por qué las grandes empresas han aumentado los precios en el contexto de la pandemia pero han mantenido los precios estables en las décadas anteriores. Esto implica que el poder de mercado no es constante, sino que puede cambiar dinámicamente en un entorno de suministros cambiante". Señalan que, antes de la pandemia, hubo un largo período de relativa estabilidad macroeconómica de precios, con baja inflación y crecimiento generalmente compartido en el valor agregado nominal entre salarios y ganancias.

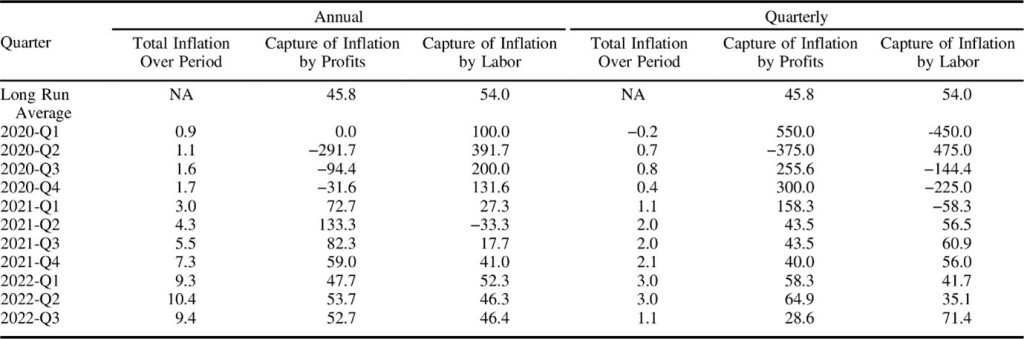

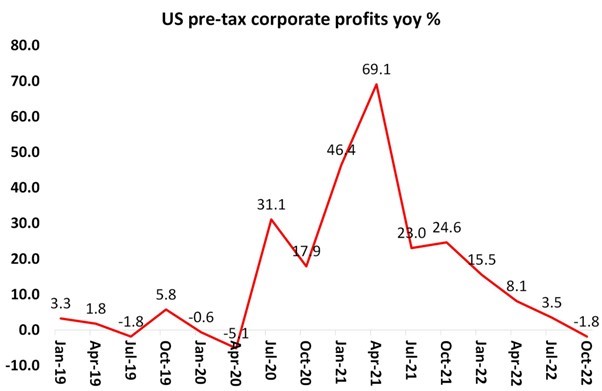

Fue sólo en el período posterior a la pandemia de los últimos dos años que las ganancias han usurpado una mayor parte del valor en los aumentos de precios por unidad de producción. Pero como muestra su tabla, en la primera parte de 2020, fueron los salarios los que más ganaron con los aumentos de precios a medida que las ganancias se hundieron en la caída de la pandemia. Hasta 2021, esas acciones relativas se revirtieron gradualmente y las ganancias cosecharon la mayor parte. Pero en 2022, la participación de los salarios y ganancias en el valor de los aumentos de precios fue bastante pareja. De hecho, en el tercer trimestre de 3, la participación de los trabajadores en los aumentos de precios fue mayor.

Por lo tanto, todo depende del punto en el ciclo de expansión y contracción que está experimentando una economía capitalista, no de la capacidad de los monopolios para "aumentar los precios" como tal. Los datos sugieren que, en el período de bloqueos de la cadena de suministros y un fuerte aumento de los precios de los productos básicos (alimentos, energía), las empresas con poder de fijación de precios aumentaron los precios para mantener e incluso aumentar las ganancias (2020-21). Pero a medida que los bloqueos de suministros disminuyeron y la producción se recuperó en 2021-22, la competencia aumentó y no se pudieron sostener más esos márgenes de ganancias.

Como concluyen Vernengo y Ramón: "La persistencia de la política de demanda contractiva, principalmente monetaria, como principal herramienta para contener la inflación parece responder más a los prejuicios imperantes y a los sesgos ideológicos de la profesión, que al análisis de las causas reales de la inflación". Por otro lado, "no ayuda que el principal desafío a este consenso haya sido culpar a las corporaciones por aumentar sus márgenes de ganancia, ya que este punto de vista también proporciona una explicación incorrecta para la reciente aceleración de la inflación. El principal culpable de la aceleración inflacionaria en Estados Unidos y la mayoría de las economías avanzadas está relacionado con los inconvenientes del lado de la oferta y el impacto en los precios de la energía y los alimentos como resultado de la pandemia y la guerra en Ucrania".

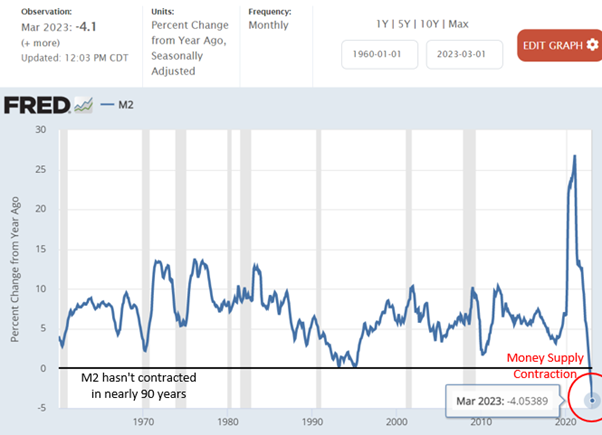

Los banqueros centrales y la corriente principal ignoran todo este debate y continúan con sus afirmaciones de que es el dinero excesivo, o la demanda agregada excesiva y los aumentos salariales lo que está causando la espiral inflacionaria. Su respuesta política es elevar las tasas de interés y reducir la oferta monetaria para restringir la demanda y, a medida que aumenta el desempleo, debilitar el poder de negociación salarial.

|

¿Cuál debería ser la política contra la aceleración de la inflación? Weber y otros izquierdistas han argumentado a favor de la introducción de controles de precios como la alternativa a las políticas del banco central. He argumentado en contra de los controles de precios como una política efectiva para controlar la inflación generalizada, especialmente porque la inflación actual está siendo impulsada por los precios internacionales de la energía y los alimentos. El control de los precios de la energía en el extremo del consumidor doméstico no resolvería los aumentos de precios en el extremo del productor, sino que simplemente llevaría a la bancarrota a los suministros privados de energía. Eso obligaría a los gobiernos a revertir los controles o hacerse cargo de las empresas. De hecho, eso plantea la mejor respuesta política: la propiedad pública de las empresas internacionales de energía y alimentos que operan a lo largo de la cadena de suministro global.

Mientras tanto, controles de precios o no, la realidad es que, a medida que las economías entran en 2023, las tasas de inflación general están cayendo, a medida que los precios de la energía y los alimentos retroceden. Y también lo son los márgenes de ganancia a medida que las principales economías caen en una depresión.

Claro, la llamada "inflación subyacente" (excluyendo alimentos y energía) sigue siendo "pegajosa", de modo que incluso en una recesión, es probable que las tasas de inflación se mantengan por encima de las tasas promedio anteriores a la caída de la pandemia. Pero es la recesión la que pondrá fin a la alta inflación (como lo hizo a principios de la década de 1980), no las alzas de las tasas de interés, o los controles de precios.

Inflación: causas y soluciones – Michael Roberts Blog (wordpress.com)