El mundo de fantasía de la larga depresión

Michael Roberts.

Esta semana, el Banco de la Reserva Federal de EEUU decidió dejar de elevar su tasa política de interés para el resto de 2019. La Fed comenzó a subir las tasas desde casi cero a fines de 2016 debido a que la Larga Depresión (en crecimiento económico, inversión y empleo en Estados Unidos y en otras economías importantes) había terminado. A medida que las economías alcanzaban el pleno empleo y agotaban el exceso de capacidad en la industria, los salarios aumentaban y la inflación de precios se aceleraba, por lo que sería necesario frenar cualquier "sobrecalentamiento" con tasas de interés más altas para frenar el endeudamiento y el gasto. Esta política de "normalización", como se la llama, parecía justificarse después de que se introdujeron los recortes de impuestos de Trump a finales de 2017. Esas medidas llevaron a un fuerte aumento de las ganancias después de impuestos para las corporaciones de EE UU y una aparente recuperación en los EEUU. El crecimiento del PIB real, que alcanzó un 3% interanual a finales de 2018. Todo se veía bien.Sin embargo, como argumenté en la primavera de 2018 , la economía global había alcanzado su punto máximo. Y ahora, casi un año después, los pronósticos para una "recuperación" continua se han invertido. Hace un año, la Reserva Federal elevó su pronóstico de crecimiento del PIB real para todo 2018 a 2.7% y 2.4% para 2019. Ahora, en su reunión de marzo de 2019, bajó su pronóstico para 2019 a 2.1% y solo 1.9% para 2020 , disminuyendo de nuevo a solo 1.8% en 2021 - muy por debajo del 3% de jactancia que Trump afirma que sus medidas fiscales alcanzarán de forma permanente.

Así que ahora la Fed está deteniendo su tasa de interés y también está terminando con su política de ajuste monetario de reducir sus enormes tenencias de bonos del gobierno que había acumulado como parte del programa de "flexibilización cuantitativa", lanzado en la Gran Recesión para salvar a los bancos y Proporcionar dinero barato para la inversión.

¿Que esta pasando? Bueno, siempre fue un riesgo que el aumento de las tasas de interés, cuando el crecimiento económico y la inversión fueran débiles, causaría un colapso en el mercado de valores y una nueva caída económica. Ahora que es probable que el crecimiento económico de EEUU en el actual trimestre hasta fines de marzo no sea más del 1.5% anual y que la zona euro, el Reino Unido y Japón retrocedan hacia una recesión total, la Fed se ha asustado y ha puesto su política de normalización guardada en el frezzer. Así que, después de todo, la larga depresión no ha terminado.

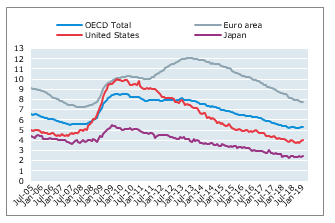

Sin embargo, la diferencia más sorprendente entre la Larga Depresión y la Gran Depresión de la década de 1930 es que, en la última década en las principales economías, la tasa oficial de desempleo ha retrocedido hasta mínimos históricos (en los EE. UU., Reino Unido, Japón). .

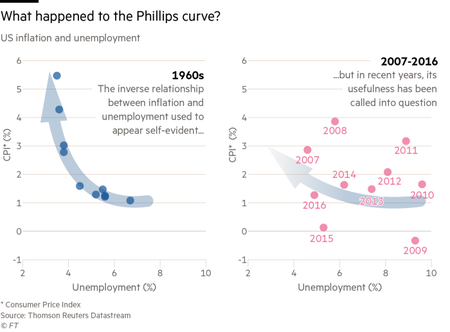

Y, sin embargo, la inflación no ha subido en espiral en absoluto. La compensación entre bajo desempleo y alta inflación (como lo muestra la llamada curva de Phillips) , es una predicción característica de la teoría de la demanda agregada keynesiana. Pero no se ha materializado. La curva de Phillips (relación entre la tasa de desempleo y la tasa de inflación) es casi plana en la mayoría de las economías capitalistas: hay poca compensación.

Esto está confundiendo el pensamiento económico general y las políticas de los bancos centrales, como lo describí en mi post anterior . "No creo que hayamos logrado de manera convincente nuestro mandato del 2% de manera simétrica", dijo el presidente de la Fed, Jay Powell. "Es uno de los principales desafíos de nuestro tiempo, tener una presión a la baja sobre la inflación".

Lo que parece haber ocurrido es que, a raíz de la Gran Recesión, en un entorno de baja rentabilidad sobre el capital en la mayoría de las principales economías, las empresas han optado por contratar más mano de obra en lugar de invertir. Los nuevos trabajadores se están empleando en ocupaciones de bajos salarios y / o en contratos temporales y de medio tiempo.

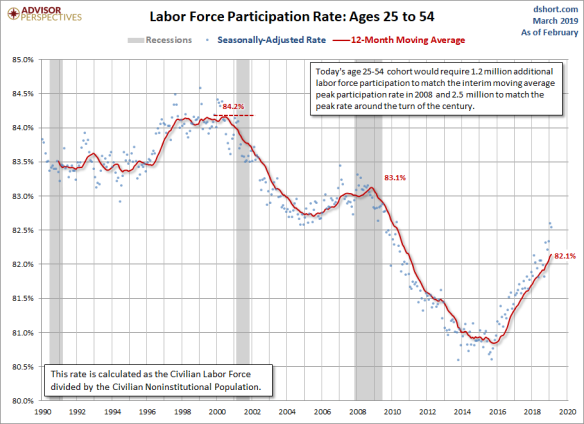

Por ejemplo, hay un 17% de los trabajadores estadounidenses que solo trabajan a tiempo parcial, un tercio más que en la década de 1960. La tasa de desempleo oficial de los EE. UU. Puede estar baja, pero eso se debe en parte a que muchos estadounidenses en edad laboral han desaparecido del mercado laboral: estudiar, trabajar de manera informal o simplemente vivir en casa con la familia.

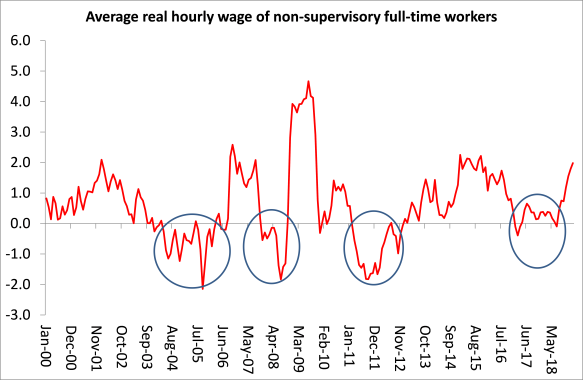

Y ha habido un aumento en el trabajo por cuenta propia, en la llamada 'economía del trabajo'. Entonces, mientras que los trabajadores calificados (en escasez) han comenzado a experimentar aumentos salariales, la mayor parte de la fuerza laboral no gerencial en los EEUU, el Reino Unido, Japón y Europa, en cambio, han experimentado períodos significativos de caída de ganancias reales. Si bien la tasa de crecimiento promedio del PIB real por persona en los EEUU ha sido de aproximadamente el 1,5% desde 2009, las ganancias reales promedio por hora para la mayoría de los trabajadores de los EE. UU. Han aumentado solo un 0,8% por año.

Por lo tanto, no ha habido inflación por 'empuje de los salarios' y los ingresos reales promedio se han estancado. El sector capitalista no ha aumentado la inversión en maquinaria, planta o tecnología nuevas a un nivel que conduciría a reemplazar la mano de obra o aumentar la productividad de la fuerza laboral existente. Mientras que en la Gran Depresión de la década de 1930, el desempleo se mantuvo alto hasta el inicio de la Segunda Guerra Mundial, mientras que la productividad aumentó considerablemente, lo contrario es el caso en esta larga depresión.

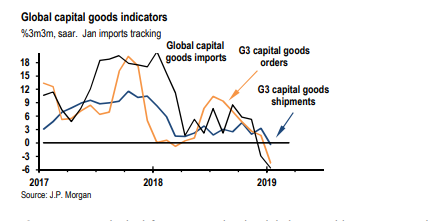

La última estimación de la inversión de capital global realizada por los economistas de JP Morgan sugiere que las órdenes de inversión están cayendo y que las importaciones de bienes de capital se han trasladado al área negativa.

En contraste, el mercado de valores de EEUU regresa a nuevos máximos. Ahora estamos en un mundo económico en el que parece haber una especie de 'empleo pleno', pero salarios reales estancados (para la mayoría), bajas tasas de interés e inflación y, sobre todo, baja inversión productiva. Mientras tanto, la deuda corporativa está aumentando rápidamente a medida que las principales compañías emiten bonos a tasas de interés bajas para recomprar sus propias acciones y así aumentar el precio de las acciones de la compañía y continuar con la fiesta.

La Depresión Larga se ha convertido en un mundo de fantasía donde el aumento de los precios de los activos financieros, la baja inversión y el crecimiento de la productividad, donde casi todos pueden obtener un trabajo (a tiempo parcial, temporal o por cuenta propia), pero no a un nivel de vida.

Fuente:

https://thenextrecession.wordpress.com