Economía Mundial ¿De vuelta a la normalidad?

x: Michael Roberts

El crecimiento del PIB real de los Estados Unidos para el segundo trimestre de 2018 se confirmó a un 4,2% anual. O sea, su PIB real es 2.9% más alto que hace un año. La tasa 'anualizada' fue la más alta desde el tercer trimestre de 2014, y la interanual, lo mismo. ¡Pero no la tasa más alta en la historia, como afirma el presidente Trump!

Muestra, si, ua recuperación relativa de las tasas cercanas a la recesión de 2016.

Pero como ya he dicho antes, la historia subyacente no es tan optimista. En primer lugar, la tasa de crecimiento "anualizado" del 4% depende en realidad de factores puntuales que pronto se convertirán en sus opuestos. Las exportaciones netas de EE. UU. fueron un factor importante en esa y esto se debió principalmente a la prisa de China por comprar soja estadounidense antes de que los aranceles sobre las exportaciones estadounidenses sintiesen el efecto de las medidas de la guerra comercial de Trump con China.

En segundo lugar, el crecimiento se ha visto incrementado por los enormes recortes impositivos de Trump para las empresa,s en sus ganancias. Si bien las ganancias antes de impuestos para las principales corporaciones han aumentado un poco, en en las ganancias después de impuestos donde ha habido una bonanza. De acuerdo con un informe reciente de Zion Research, para las 500 principales compañías estadounidenses, el 49% de sus ganancias de 2018 se debieron a los recortes de impuestos de Trump. Para algunos sectores, como las compañías telefónicas, fue el 152% de las ganancias de 2018, o sea, pasaron de perder a ganar.

Sin embargo, la corriente dominante de economistas parece en general convencida de que Estados Unidos ya está fuera de la Gran Depresión de los últimos diez años y ahora se está conduciendo "normalmente". La tasa oficial de desempleo está en mínimos históricos, los salarios están comenzando a subir un poco y el aumento de la inflación es marginal.

Por lo tanto, la Reserva Federal de EE. UU. decidió aumentar su tasa de interés por octava vez desde 2015 para alcanzar el 2,25%. Esta tasa es la referencia para fijar las tasas de tarjetas de crédito, hipotecas y préstamos, y generará aumentos generales para los consumidores y las empresas. En un comunicado, la Fed señaló que son inminentes más alzas de tasas. "El comité espera que los aumentos graduales adicionales en el rango objetivo para la tasa de fondos federales sean consistentes con la expansión sostenida de la actividad económica, condiciones fuertes del mercado laboral y una inflación cercana al objetivo del 2% del Comité en el mediano plazo. Los riesgos para las perspectivas económicas parecen más o menos equilibrados". Entonces, la Fed busca 'normalizar' las tasas en línea con el crecimiento 'normal' de la economía estadounidense y asume que sus pronósticos económicos son correctos.

Pero si la Fed está equivocada y los sectores productivos de la economía de EE. UU. no retoman el "crecimiento normal" (la tasa media de crecimiento del PIB real desde 1945 ha sido del 3,3%, y el crecimiento aún no ha llegado a eso), los crecientes costos del servicio de la deuda corporativa y del consumidor podrían llevar a una nueva recesión.

El factor clave para el crecimiento es la inversión del sector capitalista. Y lo que decide el nivel de esa inversión en el último análisis no es el nivel o el costo de la deuda, sino la rentabilidad de cualquier inversión. La inversión empresarial ha tenido una modesta recuperación en los últimos trimestres, impulsada por el aumento del 16% en las ganancias corporativas después de impuestos. Pero la mayor parte de esta bonanza de beneficios para las empresas estadounidenses en 2018 se ha utilizado para pagar dividendos más altos a los accionistas y recomprar acciones de la compañía para aumentar el precio de las acciones, no en inversiones productivas. Y dentro de la inversión productiva, la mayoría ha entrado en la industria del petróleo y en la "propiedad intelectual" (software, etc.). La inversión en equipos y nuevas estructuras en otros negocios ha sido muy modesta.

Además, las ganancias corporativas no financieras aún están por debajo de los niveles de 2014, incluso después del impulso de Trump.

Y en los sectores productivos de la economía, como la manufactura, están cayendo bastante, medida por empleado.

En el otro extremo de la economía, los ingresos promedio para las familias estadounidenses progresan poco. En un excelente trabajo, Jack Rasmus del Partido Verde estadounidense demostró que para los trabajadores no supervisores (no gerentes) que son la mayor parte de la fuerza de trabajo estadounidense (133 millones de 162 millones), los ingresos reales no están aumentando, mientras que la carga de la deuda del consumidor sí lo está. Cuando Trump anunció sus recortes de impuestos corporativos, afirmó que esto permitiría a las empresas aumentar los salarios debido a sus mayores ganancias. Esto, por supuesto, ha resultado ser una tontería. Desde fines de 2017, ha habido muy poco aumento en la remuneración salarial del sector privado.

Y solo en los EE. UU. podemos hablar de "recuperación" o crecimiento "normal". En todas partes, las esperanzas de un retorno a las tasas de crecimiento anteriores a la crisis parecen frustradas. En la zona del euro, el crecimiento ha retrocedido a alrededor del 2% anual, aún un tercio por debajo de las tasas previas a la crisis.

En Japón, ha vuelto al 1%. China también está "luchando" por mantenerse por encima del 6% anual.

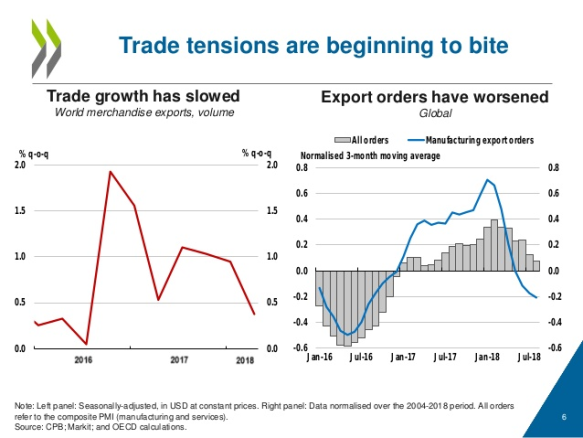

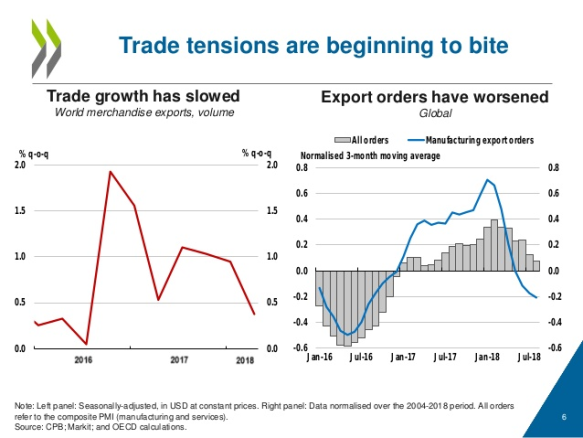

Como lo expresó la OCDE en su último informe provisional sobre la economía global: La guerra comercial está comenzando; el crecimiento de la inversión sigue siendo demasiado débil para impulsar la productividad; los salarios reales aún están por debajo de los niveles previos a la crisis; y las pérdidas en los ingresos de la Gran Recesión nunca se recuperarán".

"Las tensiones comerciales están comenzando a golpear y ya están teniendo efectos adversos sobre la confianza y los planes de inversión. El crecimiento del comercio se ha estancado, las restricciones están teniendo marcados efectos sectoriales y el nivel de incertidumbre en las posiciones comerciales sigue siendo elevado".

(Izquierda: Crecimiento - Derecha: Exportaciones)

Por lo tanto, "es urgente que los países terminen con el deslizamiento hacia un mayor proteccionismo, refuercen el sistema de comercio internacional basado en normas mundiales y fomenten el diálogo internacional, lo que proporcionará a las empresas la confianza para invertir" .

("El crecimiento de la iversión es demasiado débil como para impulsar un crfecimiento de la productividad" - Izquierda: Stock de capital productivo en EEUU, Europa y Japón. Derecha: Crecimiento de la productividad en esos mismos tres, en tres períodos: 2000-2007, 2015-2017, y último año.)

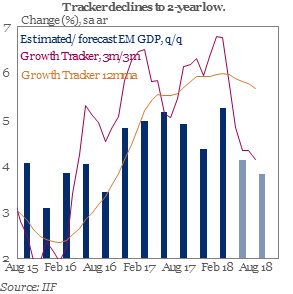

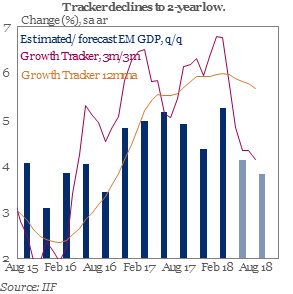

Y en cuanto a los llamados mercados emergentes, la situación continúa deteriorándose. Según el IIF, rastreador de crecimiento, el crecimiento de los mercados emergentes está ahora en un mínimo de dos años.

Y a medida que aumentan las tasas de interés a nivel mundial (impulsadas por la Fed) y las guerras comerciales comienzan a exprimir el comercio mundial, los mercados emergentes con una alta deuda corporativa son especialmente vulnerables.

(Izquierda: Deuda Externa - Derecha: Balance fiscal)

El gobierno de derecha de Argentina ha tenido que tragarse un rescate del FMI récord de $ 57bn. Lal jefe del FMI, Lagarde, dijo que, como parte del acuerdo, el banco central argentino solo puede intervenir para estabilizar su moneda si el peso se deprecia por debajo de 44 pesos por dólar. Actualmente se encuentra en 39 pesos por dólar luego de perder el 50% de su valor desde el inicio del año. El presidente del Banco Central de Argentina, Nicolás Caputo, renunció debido a esta condición.

(Cotización del dólar en pesos argentinos)

El tamaño del rescate muestra cuán desesperado está el FMI por apoyar al gobierno derechista en Argentina, pero también por eliminar cualquier acción independiente de las autoridades monetarias y fiscales argentinas. La política económica de Argentina ahora está dirigida por el FMI. Argentina ahora está bajo el control de los dictados del FMI, algo que el gobierno de derecha de Macri dijo que nunca volvería a suceder. A continuación, se producirá una depresión masiva y austeridad para el pueblo argentino, repitiendo el infierno de la última recesión importante de 2001.

Al mismo tiempo, la economía turca está en crisis. Allí, el gobierno de Erdogan se niega a tomar el dinero del FMI a cambio de austeridad y control sobre su política cambiaria y de tasas de interés, a diferencia de Argentina. Pero no hará ninguna diferencia: ninguno de los dos países puede evitar una recesión grave a medida que las tasas de interés se disparan y la inflación también.

(Inflación en Turquía)

Hay una lección económica que aprender aquí. Cuando Grecia estuvo encerrada en la camisa de fuerza de la llamada Troika (el FMI, el BCE y el grupo Euro), muchos keynesianos y radicales dijeron que la razón por la cual Grecia estaba en este lío era porque estaba dentro de la zona euro y no podía devaluar su moneda o controlar sus tasas de interés. Si se separaba, podría controlar su propio destino.

Pues bien, Argentina y Turquía ahora muestran que el problema no era la eurozona como tal, sino las fuerzas del capitalismo global. Tanto Argentina como Turquía controlan su moneda y política de tasas de interés. La primera ha aceptado el control del FMI y la segunda lo rechaza. Pero eso no hará ninguna diferencia: los trabajadores de ambos países pagarán el precio de la crisis en sus economías.

x: Michael Roberts

El crecimiento del PIB real de los Estados Unidos para el segundo trimestre de 2018 se confirmó a un 4,2% anual. O sea, su PIB real es 2.9% más alto que hace un año. La tasa 'anualizada' fue la más alta desde el tercer trimestre de 2014, y la interanual, lo mismo. ¡Pero no la tasa más alta en la historia, como afirma el presidente Trump!

Muestra, si, ua recuperación relativa de las tasas cercanas a la recesión de 2016.

Pero como ya he dicho antes, la historia subyacente no es tan optimista. En primer lugar, la tasa de crecimiento "anualizado" del 4% depende en realidad de factores puntuales que pronto se convertirán en sus opuestos. Las exportaciones netas de EE. UU. fueron un factor importante en esa y esto se debió principalmente a la prisa de China por comprar soja estadounidense antes de que los aranceles sobre las exportaciones estadounidenses sintiesen el efecto de las medidas de la guerra comercial de Trump con China.

En segundo lugar, el crecimiento se ha visto incrementado por los enormes recortes impositivos de Trump para las empresa,s en sus ganancias. Si bien las ganancias antes de impuestos para las principales corporaciones han aumentado un poco, en en las ganancias después de impuestos donde ha habido una bonanza. De acuerdo con un informe reciente de Zion Research, para las 500 principales compañías estadounidenses, el 49% de sus ganancias de 2018 se debieron a los recortes de impuestos de Trump. Para algunos sectores, como las compañías telefónicas, fue el 152% de las ganancias de 2018, o sea, pasaron de perder a ganar.

Sin embargo, la corriente dominante de economistas parece en general convencida de que Estados Unidos ya está fuera de la Gran Depresión de los últimos diez años y ahora se está conduciendo "normalmente". La tasa oficial de desempleo está en mínimos históricos, los salarios están comenzando a subir un poco y el aumento de la inflación es marginal.

Por lo tanto, la Reserva Federal de EE. UU. decidió aumentar su tasa de interés por octava vez desde 2015 para alcanzar el 2,25%. Esta tasa es la referencia para fijar las tasas de tarjetas de crédito, hipotecas y préstamos, y generará aumentos generales para los consumidores y las empresas. En un comunicado, la Fed señaló que son inminentes más alzas de tasas. "El comité espera que los aumentos graduales adicionales en el rango objetivo para la tasa de fondos federales sean consistentes con la expansión sostenida de la actividad económica, condiciones fuertes del mercado laboral y una inflación cercana al objetivo del 2% del Comité en el mediano plazo. Los riesgos para las perspectivas económicas parecen más o menos equilibrados". Entonces, la Fed busca 'normalizar' las tasas en línea con el crecimiento 'normal' de la economía estadounidense y asume que sus pronósticos económicos son correctos.

Pero si la Fed está equivocada y los sectores productivos de la economía de EE. UU. no retoman el "crecimiento normal" (la tasa media de crecimiento del PIB real desde 1945 ha sido del 3,3%, y el crecimiento aún no ha llegado a eso), los crecientes costos del servicio de la deuda corporativa y del consumidor podrían llevar a una nueva recesión.

El factor clave para el crecimiento es la inversión del sector capitalista. Y lo que decide el nivel de esa inversión en el último análisis no es el nivel o el costo de la deuda, sino la rentabilidad de cualquier inversión. La inversión empresarial ha tenido una modesta recuperación en los últimos trimestres, impulsada por el aumento del 16% en las ganancias corporativas después de impuestos. Pero la mayor parte de esta bonanza de beneficios para las empresas estadounidenses en 2018 se ha utilizado para pagar dividendos más altos a los accionistas y recomprar acciones de la compañía para aumentar el precio de las acciones, no en inversiones productivas. Y dentro de la inversión productiva, la mayoría ha entrado en la industria del petróleo y en la "propiedad intelectual" (software, etc.). La inversión en equipos y nuevas estructuras en otros negocios ha sido muy modesta.

Además, las ganancias corporativas no financieras aún están por debajo de los niveles de 2014, incluso después del impulso de Trump.

Y en los sectores productivos de la economía, como la manufactura, están cayendo bastante, medida por empleado.

En el otro extremo de la economía, los ingresos promedio para las familias estadounidenses progresan poco. En un excelente trabajo, Jack Rasmus del Partido Verde estadounidense demostró que para los trabajadores no supervisores (no gerentes) que son la mayor parte de la fuerza de trabajo estadounidense (133 millones de 162 millones), los ingresos reales no están aumentando, mientras que la carga de la deuda del consumidor sí lo está. Cuando Trump anunció sus recortes de impuestos corporativos, afirmó que esto permitiría a las empresas aumentar los salarios debido a sus mayores ganancias. Esto, por supuesto, ha resultado ser una tontería. Desde fines de 2017, ha habido muy poco aumento en la remuneración salarial del sector privado.

Y solo en los EE. UU. podemos hablar de "recuperación" o crecimiento "normal". En todas partes, las esperanzas de un retorno a las tasas de crecimiento anteriores a la crisis parecen frustradas. En la zona del euro, el crecimiento ha retrocedido a alrededor del 2% anual, aún un tercio por debajo de las tasas previas a la crisis.

En Japón, ha vuelto al 1%. China también está "luchando" por mantenerse por encima del 6% anual.

Como lo expresó la OCDE en su último informe provisional sobre la economía global: La guerra comercial está comenzando; el crecimiento de la inversión sigue siendo demasiado débil para impulsar la productividad; los salarios reales aún están por debajo de los niveles previos a la crisis; y las pérdidas en los ingresos de la Gran Recesión nunca se recuperarán".

"Las tensiones comerciales están comenzando a golpear y ya están teniendo efectos adversos sobre la confianza y los planes de inversión. El crecimiento del comercio se ha estancado, las restricciones están teniendo marcados efectos sectoriales y el nivel de incertidumbre en las posiciones comerciales sigue siendo elevado".

(Izquierda: Crecimiento - Derecha: Exportaciones)

Por lo tanto, "es urgente que los países terminen con el deslizamiento hacia un mayor proteccionismo, refuercen el sistema de comercio internacional basado en normas mundiales y fomenten el diálogo internacional, lo que proporcionará a las empresas la confianza para invertir" .

("El crecimiento de la iversión es demasiado débil como para impulsar un crfecimiento de la productividad" - Izquierda: Stock de capital productivo en EEUU, Europa y Japón. Derecha: Crecimiento de la productividad en esos mismos tres, en tres períodos: 2000-2007, 2015-2017, y último año.)

Y en cuanto a los llamados mercados emergentes, la situación continúa deteriorándose. Según el IIF, rastreador de crecimiento, el crecimiento de los mercados emergentes está ahora en un mínimo de dos años.

Y a medida que aumentan las tasas de interés a nivel mundial (impulsadas por la Fed) y las guerras comerciales comienzan a exprimir el comercio mundial, los mercados emergentes con una alta deuda corporativa son especialmente vulnerables.

(Izquierda: Deuda Externa - Derecha: Balance fiscal)

El gobierno de derecha de Argentina ha tenido que tragarse un rescate del FMI récord de $ 57bn. Lal jefe del FMI, Lagarde, dijo que, como parte del acuerdo, el banco central argentino solo puede intervenir para estabilizar su moneda si el peso se deprecia por debajo de 44 pesos por dólar. Actualmente se encuentra en 39 pesos por dólar luego de perder el 50% de su valor desde el inicio del año. El presidente del Banco Central de Argentina, Nicolás Caputo, renunció debido a esta condición.

(Cotización del dólar en pesos argentinos)

El tamaño del rescate muestra cuán desesperado está el FMI por apoyar al gobierno derechista en Argentina, pero también por eliminar cualquier acción independiente de las autoridades monetarias y fiscales argentinas. La política económica de Argentina ahora está dirigida por el FMI. Argentina ahora está bajo el control de los dictados del FMI, algo que el gobierno de derecha de Macri dijo que nunca volvería a suceder. A continuación, se producirá una depresión masiva y austeridad para el pueblo argentino, repitiendo el infierno de la última recesión importante de 2001.

Al mismo tiempo, la economía turca está en crisis. Allí, el gobierno de Erdogan se niega a tomar el dinero del FMI a cambio de austeridad y control sobre su política cambiaria y de tasas de interés, a diferencia de Argentina. Pero no hará ninguna diferencia: ninguno de los dos países puede evitar una recesión grave a medida que las tasas de interés se disparan y la inflación también.

(Inflación en Turquía)

Hay una lección económica que aprender aquí. Cuando Grecia estuvo encerrada en la camisa de fuerza de la llamada Troika (el FMI, el BCE y el grupo Euro), muchos keynesianos y radicales dijeron que la razón por la cual Grecia estaba en este lío era porque estaba dentro de la zona euro y no podía devaluar su moneda o controlar sus tasas de interés. Si se separaba, podría controlar su propio destino.

Pues bien, Argentina y Turquía ahora muestran que el problema no era la eurozona como tal, sino las fuerzas del capitalismo global. Tanto Argentina como Turquía controlan su moneda y política de tasas de interés. La primera ha aceptado el control del FMI y la segunda lo rechaza. Pero eso no hará ninguna diferencia: los trabajadores de ambos países pagarán el precio de la crisis en sus economías.